近年グローバル化に伴い、企業の経済活動においても、国際取引が活発に行われております。

そのような中で非常に大事になってくるのが租税条約というものであり、皆様も名前を聞いたことがあるかと思います。

しかしその内容について詳しくはご存じない方もいらっしゃるかと思いますので、今回は租税条約の概要について見ていきたいと思います。

租税条約とは、国と国との租税に関する協定(=二国間)で条約間の課税権の調整を目的として結ばれているものであり、簡単に言えば、取引の対象となる二つの国について、自国だけのルールではなく、お互いに納得して取り決めたルールのようなものです。

この租税条約で規定されている内容は非常に多岐に渡るのですが、その中でも以下の2つの内容が非常に重要であり、国際取引においての影響が大きくなっております。

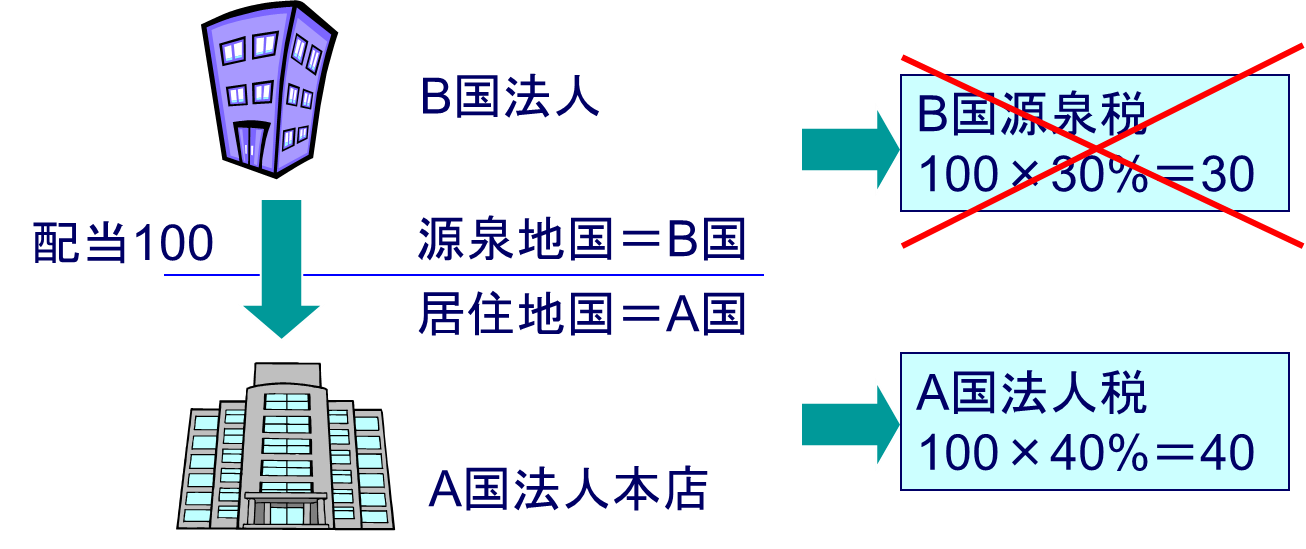

① 源泉地国の課税を制限

例えば外国法人への配当に対して、国内法で30%の源泉税率が定められていた場合でも、租税条約の適用を受けることにより免除等を受けられることがあります。

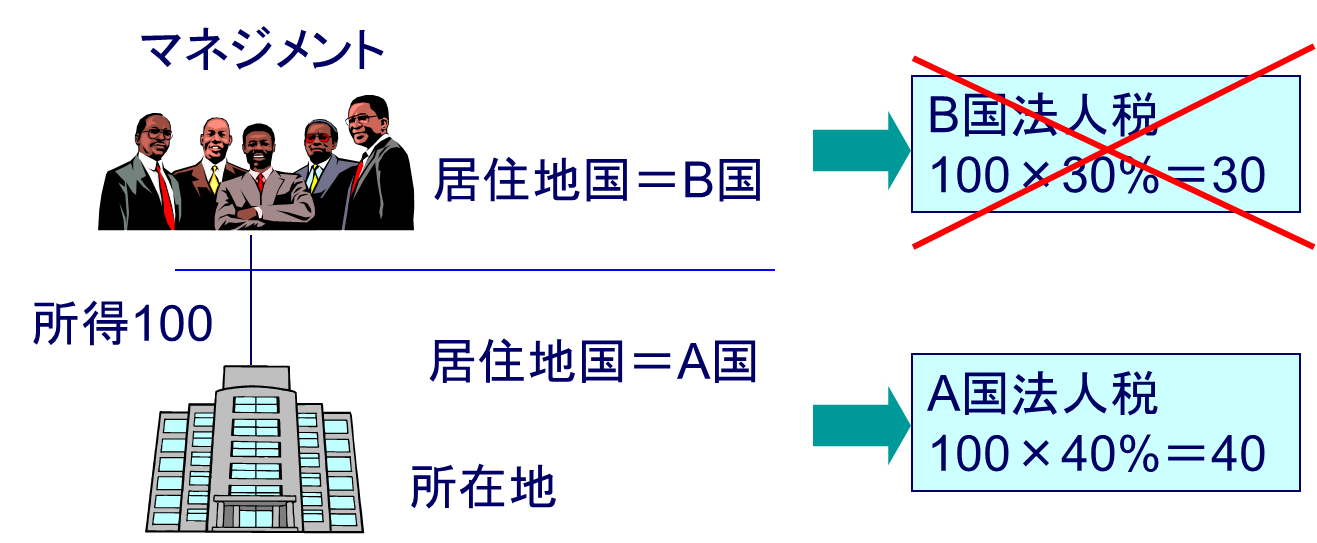

② 双方居住者の振り分け

両国の国内法の定めによっては、双方の国において居住者となってしまう場合があるため、租税条約の適用により、どちらか一方の居住者になるように調整されます。

また、租税条約の適用に関し、留意しておきたいのが下記の原則です。

- 租税条約優先の原則

租税条約が存在する場合、租税条約が国内法に優先して適用されるとするのが、国際法上の原則です。

- プリザベーション・クローズ

租税条約よりも国内法の規定を適用した方が有利になる場合があるときには、租税条約の規定ではなく国内法の規定を優先適用することができる、とする原則です。

- セービング・クローズ

条約に別の規定がない限り、自国の居住者(個人・法人)に対する自国での課税は、租税条約の規定に影響されない、とする原則です。

ここまで租税条約の概要について説明をさせていただきましたが、以下では、具体的にその適用を受けようとする場合、どのような手続きが必要になるかご説明したいと思います。

- 租税条約の適用手続き

例えば、源泉徴収の対象となる国内源泉所得の支払を受ける非居住者等が、日本において源泉徴収される所得税について、租税条約に基づき軽減または免除の適用を受けようとする場合には、以下の届出が必要になります(実務上の取扱いについては、「租税条約等実施特例法」等に定められております)。

① 租税条約に関する届出書

支払を受ける日の前日までに、所得の支払者である源泉徴収義務者を経由して支払者の納税地の所轄税務署長に提出する必要があります。

② 特典制限条項に関する付表

特定条項の適用対象となる租税の条約の規定の適用に基づき免除を受けようとするものが、租税条約に関する届け出に添付することが必要な書類です。(例:米国、英国、フランス、豪州、オランダおよびスイス等)

③ 居住者証明書

「居住者証明書」の原本等の添付が必要です。

ただし「居住者証明書」の原本は、次のことを要件に、その添付を省略することができます。

- 「居住者証明書」の原本(1年以内に発行されたものに限る)を、源泉徴収義務者に提示する。

- 源泉徴収義務者は、租税条約の届出書の「その他参考となるべき事項」の欄に、「居住者証明書」の記載内容等につき確認した旨の記載をし、居住者証明書の写しを5年間保存する。

租税条約の適用に関する手続き概要は上記の通りですが、下記では、具体的にどのような項目について租税条約の手続きを受けることになるのかご紹介したいと思います。

- 租税条約の適用

実務では【配当】、【利子】、【使用料】、【譲渡所得】、【給料】に係る所得について租税条約の適用により、課税、減免、免税の判断するケースがほとんどです。ここでは参考にOECDモデルの内容をもとにひとつずつ見ていきます。

①配当

原則として、配当受領者の居住地国にて課税されます。

ただし源泉地国にも課税権を与えており、以下の通り制限されています。

- 資本の25%以上を直接に所有する法人(パートナーシップを除く)の場合:5%

- その他の場合:15%

したがって、国内法では日本で20%程度課される源泉所得税が、租税条約の適用を受けることにより、5%に減免される可能性があります。

②利子

原則として、利子受領者の居住地国にて課税されます。

ただし源泉地国にも課税権を与えており、以下の通り制限されています。

- 原則:10%

- 政府、中央銀行、一定の金融機関等:0%

したがって、国内法だと日本で20%程度課される源泉所得税が、租税条約の適用を受けることにより、10%に減免される可能性があります。

③使用料

原則として、使用料受領者の居住地国にて課税され、源泉地国には課税されません(限度税率0%)。

したがって、国内法だと日本で20%程度課される源泉所得税が、租税条約の適用を受けることにより免税になる可能性があります。

④譲渡所得

不動産の譲渡は不動産の所在地国(源泉地国)で課税されます。

なお、事業用動産の譲渡はPEの所在地国(源泉地国)で課税されます。

その他の財産の譲渡(株式を含む)は譲渡者の居住地国でのみ課税されます。

よって、いわゆる事業譲渡類似株式の譲渡などは国内法だと課税されますが、租税条約の適用を受けることにより免税となります。

⑤給料

勤務地国(役務提供地国)で課税されます。

ただし、短期滞在者免税(以下、すべての要件充足)に該当すれば非課税になります。

- 183日ルール(連続する12ヶ月の期間で183日以下。なお、日中租税条約等では暦年基準)

- 報酬が勤務地国の居住者でない雇用者から支払われる

- PEを有する場合、給与等がPEによって負担されない(給与等の免税と、給与等の損金算入との二重の恩恵は与えない)

役員報酬は、法人の居住地国で課税されます。

よって国内法だと日本で課税される従業員給与の源泉所得税が、租税条約の適用を受けることにより免税になる可能性があります。

以上が租税条約についての概要です。

海外が絡む取引は潜在的に難しいと感じてしまいますが、要点さえ押さえてしまえばそこまで難しいものではありません

私どもではこれまでの知見から、豊富な税務プランニングを有しており、皆様それぞれの状況にあった最適なプランニング案(相対的に否認リスクが低いと思われるもの)をご紹介させて頂きます。

貴社のお力になれることを確信しておりますので、是非シーズ税理士法人までご相談ください。

コメント