会社の経営者や財務担当者宛てに一度は「航空機や船舶リースで節税してみませんか?」と連絡がきたことがあるのではないでしょうか。

世の中にはこの節税商品が売れるため、専門に扱っている会社も数多く存在します。

ただし、その内容について詳しく知っている方は少なく、なんだか怪しげだなという風にお考えの方がほとんどではないかと思います。

そのため、本日のコラムでは、航空機や船舶リースによる節税スキームの仕組みについて見ていきたいと思います。

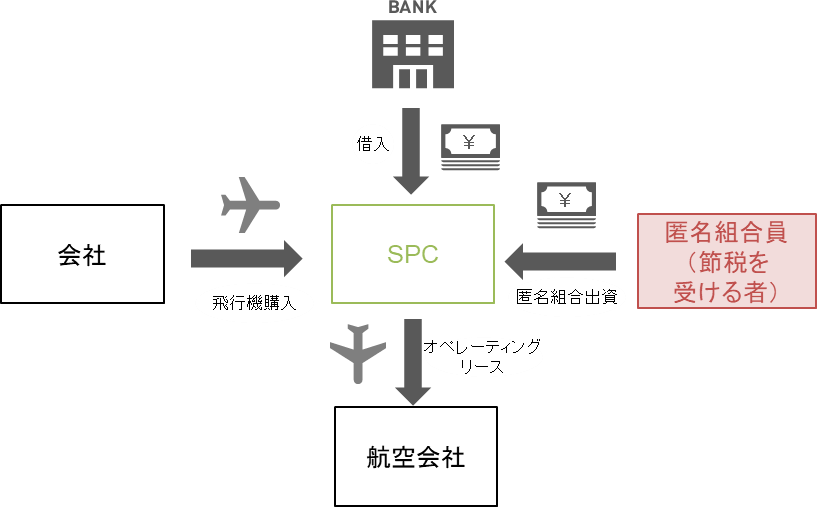

まずこの航空機(船舶)リースとは、航空機を取得し大手航空会社にオペレーティングリースにより貸し付けるためだけのSPC(特別目的会社)を組成します。

このSPCは航空機を買うため多くの出資者から匿名組合出資によりお金を集め、かつ金融機関からお金を借入、その資金を元手にこのSPCは航空機を取得します。

その後SPCは航空会社に対して航空機をオペレーティングリース(賃貸借契約)します。

これが節税スキームの概要です。

それではこのスキームの採用が、なぜ節税になるのでしょうか。

その理由について述べる前にまず、SPCに対して投資家が行う匿名組合出資について説明します。

匿名組合出資では、SPCで生じた損益をSPCの組合計算期間末日に匿名組合出資割合に応じた金額を、匿名出資者が取り込むことになります。

SPCでどのような損益が発生するかというと、まず収益について、SPCは航空会社にオペレーティングリースをしているため、毎月概ね定額のリース料が入ってきます。

一方費用は、銀行からの借入に係る支払利息、組成手数料、そして一番大事な減価償却費が発生します。

このSPCの費用になる減価償却費は、いわゆる定率法により計算されるため、初年度に大きな減価償却費が計上でき、かつ、SPCは資金調達を匿名組合出資だけでなく、銀行からの借入により航空機を取得しているため、結果として航空機の取得価額が高額になることにより、多額の減価償却費を計上することができるようになります。

上記により、SPCでは初年度、2年目等に非常に多額な損失が生じ、5年目以降等には多額の収益が生じる形になるのが一般的であり、匿名組合員は初年度や2年目に多額の損失を取り組むことが可能になるため、節税商品とよく言われる所以です。

ただし、重要なポイントですが、上記はあくまで費用を先に取り込むことにより課税を繰り延べているのみであり、根本的に課税をなくしているわけではないという点です。

初年度や2年目に大きな損失を取り込むことができますが、8年後等の解約時には多額の収益が発生するため、一時的に課税を回避する手段ともいえるかと思います。

具体的にどのような効果があるか見ていきます。

① 法人税対策

まず法人税の影響としては単発に不動産の売却等によりキャピタルゲインが実現したような場合には、航空機リースをすることで一時的に損失が発生し、ぶつけることができるため有用かと思います。

② 株価対策

一時的に多額の損失を発生させるため、株価を一時的に大きく下げることになります。また、匿名組合出資金は株式保有特定会社の判定上、株式に該当しないため、株式保有特定会社を結果としてはずせることになる可能性があります。

船舶リースについても商品が航空機から船舶に変わるだけで基本的な仕組みに変化はございません。

以上が航空機リース節税の概要になっております。

なお、実際に使用する場合は将来の資金繰りなどをシミュレーションの上、為替リスクなども視野にいればながら慎重に行う必要があるため、ご留意ください。

このように税金の世界では顧問税理士の実力一つで納付税額がいかようにも変わってしまいます。

貴社には日々の業務において貴社に最適なスキーム案を提案してくれる信頼できる税務パートナーはいますでしょうか。

ここで紹介している手法は数ある選択肢のうちの一つです。

私どもではこれまでの知見から、豊富な税務プランニングを有しており、皆様それぞれの状況にあった最適なプランニング案(相対的に否認リスクが低いと思われるもの)をご紹介させて頂きます。

貴社のお力になれることを確信しておりますので、是非シーズ税理士法人までご相談ください。

コメント