近年グローバル化に伴い、日本の法人でも海外子会社を有する法人は増えてきています。

そのため、今回はそのような海外子会社から資金を還流する際に非常にメリットがある海外子会社配当益金不算入制度の内容について見ていきたいと思います。

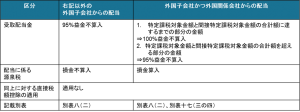

制度の内容は、「内国法人が、外国子会社から収受する剰余金の配当等の額については、その内国法人の各事業年度の所得の計算上、その剰余金の配当等の額の95%相当額を益金不算入とする」と規定されております。

また、「外国関係会社からの剰余金の配当等の額については、特定課税対象金額(配当事業年度及び前10年内に合算課税を受けた金額)及び間接特定課税対象金額に達するまでの金額は、全額益金不算入となる」ものとされております。

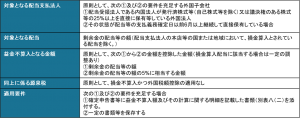

制度サマリーは以下の表の通りです。

・保有割合に関する留意事項

① 25%以上の判定は、発行済株式等の割合又は議決権のある株式等の割合のいずれかを満たしていればOK

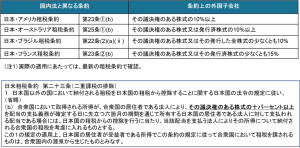

② 租税条約の二重課税排除条項に定める割合がある場合には、25%未満でも該当するケースあり

③ 連結納税の場合には、まずはグループ全体で判断、満たせない場合については単体ベースで租税条約の二重課税排除条項に定める割合の検討

租税条約において、異なる定めがあるものとしては、主に以下のような条約規定があり、その場合はこれらの割合を使用できます。

・保有期間に関する留意事項

① 新設法人の場合、その設立の日から支払義務確定日まで継続して保有していればOK

② 適格組織再編等により移転を受けた一定のものについては、保有期間の引継ぎが認められる

対象となる配当の留意事項

① みなし配当も含まれる(国内配当同様、自己株式等の取得が予定されている場合を除く。)

・益金不算入となる配当(タックスヘイブンありとの比較)

以上が外国子会社配当益金不算入制度の概要です。

海外絡みは潜在的に難しいと感じてしまいますが、要点さえ押さえてしまえばそこまで難しいものではありません。

是非ものにして、今後の経営に活かしてください。

また、私どもの方でご相談にのることも可能ですのでお悩み等御座いましたらお気軽にご連絡頂けますと幸いです。

コメント