非上場株式の評価額は、一般的に会社の利益が高額であればある程、株価もそれに応じて高く計算されてしまいます。

業績が好調であることは会社にとっては良いことですが、事業承継を考えているオーナー様にとっては、株価が高くなるため後継者に承継しづらくなってしまうため、ジレンマになっていることかと思われます。

そこで今回は巷で一般的によく使われている、株価に影響する利益対策のうち、事業承継時に有効な手法について、以下6つの方法を紹介いたします。

① 退職金の支払い

② 特別償却資産への設備投資

③ 資産の売却による含み損の実現

④ オペレーティングリース投資

⑤ 海外不動産投資

⑥ 組織再編成の活用

それぞれの詳細内容について、解説していきます。

① 退職金の支払い

最もポピュラーで簡単な方法であり、後継者に株式を移転する前に、現オーナーが社長を退任(非常勤の会長などに就任等)し、会社から退職金を支払い、会社の課税所得を圧縮する方法です。

ただしこの退職金について、いくらでも支払っていいわけではなく、一つの指標として、以下の算式の範囲内で支給する必要があります。(不相当に高額な金額は損金不算入となります。)

![]()

上記の功績倍率については、一般的に代表取締役社長で3倍程度と言われています。

また、退職金をもらうオーナーが退職後も退職前と変わらず経営に従事している場合などは退職金として認められない可能性があるため、実質的に退職している必要があります(退職後に報酬を支払っていない等の事実をもって退職しているものとして認められた判例等もございますが、個別判断となるため注意が必要です)。

以下に具体的な判断のポイントを例示します。

・ 取引先の選定や新規契約など営業上の重要決定を行っているのは誰か?

・ 稟議など社内の意思決定について最終決議者は誰か?

・ 取締役会、経営会議等の経営に関する重要事項の意思決定に参画する機会はどのくらいの頻度か?

・ 金融機関からの資金調達に対して決定権を有しているのは誰か?

・ 金融機関、営業取引上の保証人は誰か?

・ 代表取締役退任後の就労内容が、従前と比較して大きく異なっているか?

・ 当期の法人税申告書等への自署押印は誰が行っているのか?(実印の管理は誰が行っているか?)

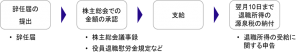

また退職金の支給までのプロセスは以下の通り行います。

退職金の支払いは非常に有効かつ簡単な手法のため、実施する価値があると思われます。

② 特別償却資産への設備投資

簡単に説明しますと、会社が一定の生産性を向上に資する設備投資を行った場合、その設備投資に係った費用につき一括で損金に算入できるものです。

特別償却ができる資産の種類は豊富にありますが、細かく要件が定められており、ものによっては経済産業局へ投資計画等の提出が必要となります。

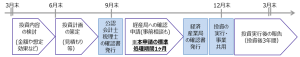

なお、実行に係るスケジュールのイメージは下図の通りです。(あくまで数ある方法のうちの一つの例示となります)

なお、本制度は色々な種類があり、その内容も毎年の税制改正で変更されているため、実行時には最新の情報を把握している専門家への問い合わせが必要となります。

③ 資産の売却による含み損の実現

会社が保有している含み損がある(時価<帳簿価額となっている)資産について売却等行い、資産の含み損を実現させる方法です。

ただし、いわゆる100%の資本関係があるグループ内の法人に対して譲渡した場合には、含み損が実現できない可能性もあるため留意が必要です。

④ オペレーティングリース投資

航空機や船舶等のオペレーティングリースを行っている会社に対して、匿名組合出資をする方法です。

細かい手法については説明を割愛いたしますが、当該出資を行うことにより、出資金相当額について、出資時及びその翌年度までに費用化することが可能となります。

ただし、この場合のデメリットとして、投資期間経過後に出資金額の満額が戻ってくるかは確定していない(倒産リスク、為替リスクなど)ため、留意が必要です。

⑤ 海外不動産投資

海外中古不動産に投資し、当該不動産に係る減価償却費を損金に算入する方法です。

一般的に、海外不動産は日本の不動産に比べ価額に占める建物の比率が高く、減価償却費を多くとれる傾向にあります。

デメリットとしては、あくまで投資のため、不動産市況や世界情況の変化によっては投資額を割りこみ損する可能性があるため、留意が必要です。

⑥ 組織再編成の活用

グループ内での再編を行うことにより、結果として株価が引き下がる場合があります。

なお、組織再編成については専門性が高く、また判断を誤った場合のインパクトも非常に大きくなるため、実行にあたっては専門家にご相談ください。

以上が株価対策6選でした。

なお、実際はここに記載した方法だけではない数多くの株価対策があり、また、会社の状況に応じて採用すべき手法も様々なため、実行にあたっては是非専門家にご相談ください。

このように税金の世界では顧問税理士の実力一つで納付税額がいかようにも変わってしまいます。

貴社には日々の業務において貴社に最適なスキーム案を提案してくれる信頼できる税務パートナーはいますでしょうか。

ここで紹介している手法は数ある選択肢のうちの一つです。

私どもではこれまでの知見から、豊富な税務プランニングを有しており、皆様それぞれの状況にあった最適なプランニング案(相対的に否認リスクが低いと思われるもの)をご紹介させて頂きます。

貴社のお力になれることを確信しておりますので、是非シーズ税理士法人までご相談ください。

コメント